Helstu skattbreytingar 2018

Ýmsar breytingar verða á skattkerfinu 1. janúar 2018 þótt þær séu færri nú en oft áður um áramót. Hér á eftir verður fjallað um helstu efnisatriði breytinganna, bæði þeirra sem snerta heimili og fyrirtæki.

Nánari upplýsingar um einstakar breytingar er að finna í greinargerðum viðkomandi lagafrumvarpa og öðrum skjölum á vef Alþingis, og einnig á vefsíðu ríkisskattstjóra.

Tekjuskattur einstaklinga og útsvar

Breytingar verða á tekjuskatti einstaklinga í ársbyrjun 2018 vegna verðlagsuppfærslu persónuafsláttar og þrepamarka. Persónuafslátturinn hækkar um 1,9% og þrepamörkin um 7,1%. Skattþrepin verða áfram tvö og skatthlutföllin óbreytt. Miðað við fyrirliggjandi ákvarðanir sveitarstjórna munu aðeins tvö sveitarfélög breyta útsvari sínu um áramótin og verður meðalútsvar í staðgreiðslu óbreytt, 14,44% . (1) Skattleysismörkin í staðgreiðslu hækka því um 1,9% og verða tæplega 152 þús.kr. á mánuði, þegar tekið er tillit til frádráttar 4% iðgjalds í lífeyrissjóð. Þrepamörkin, þar sem hærra skattþrepið tekur við, hækka úr 834.707 kr. í 893.713 kr. á mánuði.

Tilfærsla milli tekjuskattsþrepa í þeim tilvikum þegar annað hjóna eða samskattaðra aðila hefur tekjur í efra skattþrepi en hitt ekki getur að hámarki numið 446.857 kr. á mánuði í stað 417.354 kr. árið 2017. Tekið er tillit til samsköttunar við álagningu opinberra gjalda og mun framangreind fjárhæð gilda við álagningu tekjuskatts á árinu 2019.

Meðfylgjandi tafla sýnir skatthlutföll tekjuskatts og útsvars, persónuafslátt, skattleysismörk og þrepamörk árin 2017 og 2018.

Nánari upplýsingar um breytingar á tekjuskatti, útsvari, persónuafslætti og skattleysismörkum við áramótin eru í frétt ráðuneytisins frá 22. desember sl. og í auglýsingu á vef Stjórnartíðinda frá 27. desember sl.

Barnabætur og vaxtabætur

Fjárhæðir barnabóta hækka um 8,5% milli áranna 2017 og 2018 og tekjuskerðingarmörk um 7,4% milli ára. Fjárhæðir og skerðingarmörk vaxtabóta haldast óbreytt milli ára. Sé tekið dæmi af barnabótum þá munu tekjuskerðingarmörkin hækka úr 225 þús.kr. á mánuði í um 242 þús.kr. hjá einstæðum foreldrum og úr 450 þús.kr. á mánuði í um 483 þús kr. hjá hjónum og sambýlisfólki, auk 8,5% hækkunar á bótafjárhæðunum eins og áður segir. Einstætt foreldri með 2 börn, annað yngra en sjö ára, með 242 þús.kr. á mánuði hefði án framangreindra breytinga fengið 66.434 kr. á mánuði í barnabætur á árinu 2018 en fær eftir breytinguna 73.892 kr., á mánuði, sem er mánaðarleg hækkun um 7.458 kr. Hjá hjónum með 2 börn, annað yngra en sjö ára, með 483 þús.kr. á mánuði fer fjárhæð barnabóta úr 44.517 kr. á mánuði í 51.875 kr. á mánuði, sem er mánaðarleg hækkun um 7.358 kr. Rétt er að taka fram að barnabætur eru skattfrjálsar.

Fjármagnstekjuskattur

Skatthlutfall fjármagnstekjuskatts hækkar úr 20% í 22% um áramótin. Skatthlutfallið 22% gildir því við staðgreiðslu fjármagnstekjuskatts af vaxtatekjum og arði frá og með 1. janúar 2018 og við álagningu fjármagnstekjuskatts sumarið 2019 á þær fjármagnstekjur ársins 2018 sem ekki eru staðgreiðsluskyldar. Frítekjumark vaxtatekna einstaklinga hækkar jafnframt úr 125 þús.kr. í 150 þús.kr. sem þýðir að langflestir greiðendur fjármagnstekjuskatts munu ekki greiða hærri skatt þrátt fyrir hækkun skatthlutfallsins. Hér eftir sem hingað til er þó ekki tekið tillit til frítekjumarksins í staðgreiðslukerfinu heldur eftir á, við álagninguna. Hækkun frítekjumarksins er hins vegar afturvirk og mun gilda þegar álagning á vaxtatekjur ársins 2017 fer fram sumarið 2018. Skatthlutfall aðila með takmarkaða skattskyldu og tiltekinna lögaðila, eins og sameignar- og samlagsfélaga, sem tekur mið af bæði tekjuskatti lögaðila og fjármagnstekjuskatti einstaklinga, hækkar tilsvarandi úr 36% í 37,6% 1. janúar 2018.

Krónutölugjöld

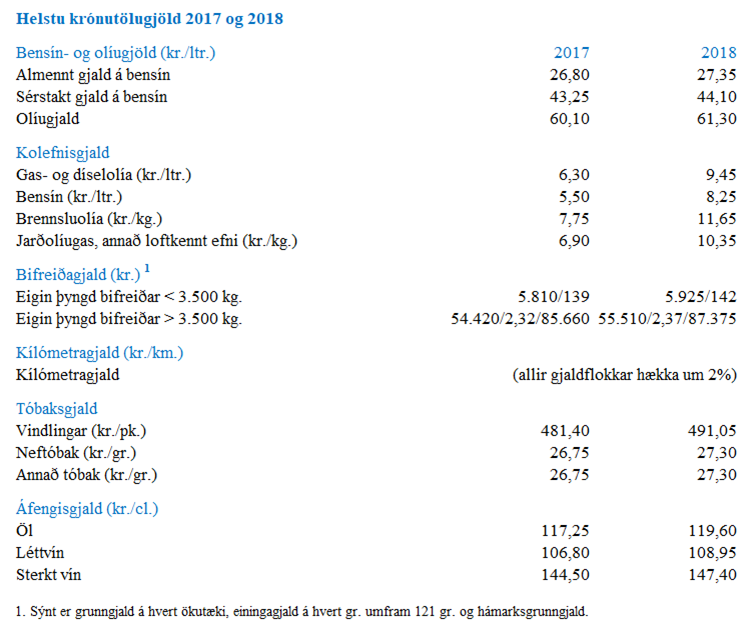

Krónutölugjöld á eldsneyti, áfengi, tóbak o.fl. hækka almennt um 2% um áramótin. Hið sama gildir um „nefskattana“ tvo, þ.e. útvarpsgjald og gjald í Framkvæmdasjóð aldraðra. Hækkunin miðast við að gjöldin haldi verðgildi sínu miðað við almennt verðlag. Kolefnisgjald hækkar þó meira eða um 50% í samræmi við þá stefnu að hvetja til orkuskipta í samgöngum. Krónutölugjöld eru sýnd í meðfylgjandi töflu.

Niðurfelling virðisaukaskatts á rafmagns-, vetnis- og tengiltvinnbifreiðar

Frá árinu 2012 hefur verið heimilt að fella niður virðisaukaskatt eða telja til undanþeginnar veltu fjárhæð að ákveðnu hámarki við innflutning og skattskylda sölu nýrra rafmagns-, vetnis- eða tengiltvinnbifreiða. Heimildin átti að renna sitt skeið um næstu áramót en verður nú framlengd þangað til bílum hefur fjölgað í 10.000 í hverjum þessara þriggja flokka fyrir sig, en þó ekki lengur en til ársloka 2020.

Vörugjöld á bifreiðar ökutækjaleiga

Ökutækjaleigur (bílaleigur) hafa um árabil notið skattastyrks í formi afsláttar af vörugjaldi sem lagt er á við innflutning bifreiða. Fast hámark sem sett er á afsláttinn á hverja bifreið lækkar úr 500 þús.kr. í 250 þús.kr. 1. janúar 2018. Þessi ívilnun fellur úr gildi í árslok 2018.

(1) Útsvar einstakra sveitarfélaga er á bilinu 12,44% til 14,52%. Í staðgreiðslukerfinu miða launagreiðendur við vegið meðalútsvar allra sveitarfélaga. Við álagningu opinberra gjalda á einstaklinga sumarið 2019 verður leiðrétt fyrir mismuninum á meðalútsvari í staðgreiðslu 2018 og útsvari búsetusveitarfélags.